Risiko keuangan dapat terasa seperti hal yang rumit dan menakutkan bagi pemula.

Namun, dengan panduan yang tepat, mengelola risiko ini dapat menjadi lebih mudah dan efektif.

Mengapa penting untuk mengelola risiko keuangan?

Mengelola risiko keuangan sangat penting untuk meminimalkan potensi kerugian dan menjaga stabilitas keuangan perusahaan atau individu.

Risiko Finansial dapat datang dari berbagai sumber, seperti fluktuasi pasar, perubahan regulasi, atau ketidakstabilan ekonomi.

Jika risiko ini tidak dikelola dengan baik, perusahaan atau individu dapat mengalami kerugian finansial yang signifikan, bahkan hingga kebangkrutan.

Selain itu, kerugian finansial dapat mempengaruhi reputasi perusahaan atau individu, dan dapat berdampak negatif pada kredibilitas dan kepercayaan pelanggan atau investor.

Dengan mengelola risiko finansial, perusahaan atau individu dapat mengurangi potensi kerugian dan meningkatkan peluang untuk meraih keuntungan.

Pengelolaan risiko keuangan melibatkan analisis risiko, perencanaan, dan tindakan pencegahan untuk meminimalkan potensi kerugian dan meningkatkan stabilitas finansial.

Dengan mengelolanya secara efektif, perusahaan atau individu dapat mencapai tujuan keuangan mereka, mempertahankan stabilitas , dan menghindari kerugian finansial yang tidak diinginkan.

Oleh karena itu, mengelola risiko finansial merupakan bagian penting dari manajemen yang baik dan merupakan praktik terbaik untuk mencapai keberhasilan finansial jangka panjang.

Apa yang dimaksud dengan risiko keuangan?

Risiko keuangan adalah kemungkinan terjadinya kerugian finansial yang disebabkan oleh fluktuasi pasar, ketidakpastian ekonomi, perubahan regulasi, atau faktor-faktor lain yang dapat mempengaruhi kesehatan keuangan sebuah perusahaan atau individu.

Risiko ini dapat terjadi dalam berbagai bentuk, seperti risiko pasar, risiko kredit, risiko likuiditas, dan risiko operasional.

Pengelolaan risiko keuangan melibatkan identifikasi, pengukuran, dan pengendalian risiko keuangan yang dihadapi oleh perusahaan atau individu.

Dalam mengelolanya, perusahaan atau individu harus memperhatikan potensi kerugian dan mencari cara untuk meminimalkannya, baik melalui diversifikasi portofolio, asuransi, atau strategi pengelolaan risiko lainnya.

Sebuah perencanaan pengelolaan risiko dibidang finansial yang matang dan tepat dapat membantu perusahaan atau individu untuk mempertahankan stabilitas dan menghindari kerugian finansial yang tidak diinginkan.

II. Jenis-jenis Risiko Keuangan

Dalam artikel ini, kita akan membahas lima jenis risiko finansial yang paling umum, yaitu risiko pasar, risiko kredit, risiko likuiditas, dan risiko operasional.

Setiap jenis risiko memiliki karakteristik dan dampak yang berbeda , sehingga penting bagi kita untuk memahami masing-masing jenis risiko secara terperinci.

Dengan memahami setiap jenis risiko secara mendalam, kita akan dapat mengembangkan strategi pengelolaan risiko yang efektif untuk menghindari kerugian finansial yang tidak diinginkan.

1. Risiko pasar

Risiko pasar adalah jenis risiko keuangan yang berkaitan dengan fluktuasi harga atau nilai aset di pasar.

Risiko ini dapat mempengaruhi kesehatan finansial perusahaan atau individu yang memiliki aset yang dipengaruhi oleh fluktuasi harga pasar.

Risiko pasar terkait dengan berbagai faktor eksternal, seperti perubahan suku bunga, pergerakan nilai tukar mata uang, fluktuasi harga saham, dan perubahan kondisi ekonomi global.

Perubahan harga aset dapat berdampak langsung pada nilai aset tersebut dan pada gilirannya dapat mempengaruhi laba atau kerugian keuangan yang dihasilkan.

Risiko pasar mempengaruhi berbagai aset , seperti saham, obligasi, komoditas, dan mata uang.

Perusahaan atau individu yang memiliki investasi di pasar keuangan harus memahami risiko pasar dan membangun strategi pengelolaan risiko yang efektif.

Untuk mengelola risiko pasar, beberapa strategi dapat diterapkan, seperti diversifikasi portofolio, penggunaan instrumen derivatif, dan pengaturan posisi terbuka.

Diversifikasi portofolio dapat membantu mengurangi risiko pasar dengan membagi investasi di berbagai aset dan pasar keuangan yang berbeda.

Instrumen derivatif, seperti futures dan opsi, dapat digunakan untuk melindungi nilai aset dari fluktuasi harga pasar.

Pengaturan posisi terbuka dapat membantu meminimalkan risiko pasar dengan mengambil tindakan yang cepat dan tepat saat ada perubahan pasar yang signifikan.

Pemahaman yang baik tentang risiko pasar dan strategi pengelolaan risiko yang efektif akan membantu perusahaan atau individu untuk mengelola risiko finansial dengan lebih baik.

Sebagai bagian dari pengelolaan risiko yang holistik, risiko pasar harus diperhatikan dan dikelola dengan baik untuk meminimalkan potensi kerugian dan mempertahankan stabilitas finansial.

2. Risiko kredit

Risiko kredit adalah jenis risiko keuangan yang terkait dengan kemampuan peminjam untuk membayar kembali utang mereka.

Risiko ini terkait dengan kemungkinan bahwa peminjam tidak dapat memenuhi kewajiban pembayaran mereka tepat waktu atau bahkan secara keseluruhan, yang dapat mengakibatkan kerugian finansial bagi kreditor atau pemberi pinjaman.

Risiko kredit bisa terjadi dalam berbagai bentuk, termasuk pinjaman bank, obligasi korporat, hipotek, dan kredit konsumen.

Risiko ini dapat berasal dari berbagai faktor seperti kondisi ekonomi, perubahan regulasi, atau kesalahan penilaian kredit oleh pemberi pinjaman.

Penting bagi pemberi pinjaman untuk meminimalkan risiko kredit dengan menerapkan prinsip-prinsip kredit yang ketat.

Prinsip-prinsip tersebut termasuk analisis kredit yang cermat, pemilihan peminjam yang baik, pemantauan portofolio kredit secara teratur, dan penggunaan alat manajemen risiko kredit, seperti asuransi kredit atau pemotongan pajak atas kerugian kredit.

Untuk meminimalkan risiko kredit, pemberi pinjaman dapat menggunakan pendekatan diversifikasi portofolio, yaitu dengan membagi portofolio kredit di antara berbagai jenis peminjam dan sektor industri yang berbeda.

Pemberi pinjaman juga dapat menggunakan teknologi dan analisis data untuk memperoleh pemahaman yang lebih baik tentang peminjam dan memperkirakan kemampuan mereka untuk membayar kembali utang.

Dalam mengelola risiko kredit, penting juga bagi pemberi pinjaman untuk memperhatikan kualitas portofolio kredit mereka dan mengambil tindakan yang cepat dan tepat saat terjadi masalah dalam pembayaran kredit.

Dengan menerapkan strategi pengelolaan risiko kredit yang tepat, pemberi pinjaman dapat meminimalkan risiko kredit dan memastikan kesehatan finansial mereka tetap terjaga.

3. Risiko likuiditas

Risiko likuiditas adalah risiko keuangan yang terkait dengan kemampuan suatu entitas untuk memenuhi kewajiban keuangan mereka dengan sumber daya yang tersedia.

Risiko ini terkait dengan kemampuan suatu entitas untuk memperoleh dana dalam jumlah yang cukup dan pada saat yang tepat untuk memenuhi kebutuhan finansial mereka, serta mengelola likuiditas mereka agar tetap optimal.

Risiko likuiditas bisa terjadi karena beberapa faktor, seperti perubahan dalam kondisi pasar, perubahan regulasi, atau kesalahan dalam manajemen finansial.

Misalnya, jika suatu perusahaan tidak dapat memperoleh sumber daya yang cukup untuk memenuhi kebutuhan keuangannya, ia dapat mengalami kesulitan dalam memenuhi kewajiban keuangannya, seperti membayar utang atau gaji karyawan.

Untuk mengelola risiko likuiditas, suatu entitas perlu mengadopsi strategi manajemen likuiditas yang tepat.

Strategi tersebut melibatkan manajemen kas, manajemen investasi, dan manajemen risiko.

Suatu entitas perlu memiliki rencana cadangan yang memadai dan memadukan sumber daya yang beragam untuk meminimalkan risiko likuiditas.

Pengelolaan risiko likuiditas juga melibatkan pemantauan likuiditas secara terus-menerus, mengukur dan menganalisis aliran kas masuk dan keluar, dan memperhatikan ketersediaan dana jangka pendek dan jangka panjang.

Selain itu, suatu entitas juga perlu memperhitungkan risiko likuiditas dalam keputusan investasi dan pengambilan risiko.

Dalam mengelola risiko likuiditas, suatu entitas perlu memperhatikan faktor-faktor yang dapat mempengaruhi likuiditas mereka, seperti risiko kredit, risiko pasar, dan risiko operasional.

Suatu entitas perlu menerapkan manajemen risiko yang efektif untuk mengidentifikasi, mengukur, dan mengelola risiko- risiko tersebut.

Risiko likuiditas dapat diatasi dengan strategi manajemen likuiditas yang tepat dan dengan menerapkan manajemen risiko yang efektif.

4. Risiko operasional

Risiko operasional adalah risiko finansial yang terkait dengan kerugian atau kerusakan yang disebabkan oleh kegagalan atau kelemahan dalam sistem, proses, atau orang-orang yang terlibat dalam operasi suatu entitas.

Risiko ini dapat timbul dari kegagalan sistem teknologi informasi, kesalahan manusia, fraud, atau kegagalan lainnya dalam operasi sehari-hari.

Risiko operasional dapat memiliki dampak signifikan pada kesehatan finansial suatu entitas.

Risiko ini dapat menyebabkan kerugian finansial dan reputasi, mengancam kelangsungan hidup suatu entitas, dan bahkan dapat menyebabkan kebangkrutan.

Oleh karena itu, penting bagi suatu entitas untuk mengidentifikasi, mengukur, dan mengelola risiko operasional mereka secara efektif.

Untuk mengelola risiko operasional, suatu entitas perlu menerapkan prinsip-prinsip manajemen risiko yang efektif.

Suatu entitas perlu memiliki kebijakan dan prosedur yang jelas untuk mengelola risiko operasional dan melakukan pemantauan dan evaluasi secara terus-menerus.

Manajemen risiko operasional juga melibatkan pengembangan sistem kontrol internal yang efektif dan pemantauan secara rutin untuk memastikan efektivitasnya.

Selain itu, suatu entitas juga perlu melibatkan semua pihak yang terkait dalam manajemen risiko operasional, seperti karyawan, mitra bisnis, dan pihak lain yang terlibat dalam operasi suatu entitas.

Pengelolaan risiko operasional juga perlu dilakukan dengan mengintegrasikan risiko operasional ke dalam strategi bisnis suatu entitas dan melakukan pengukuran risiko secara berkala.

Hal ini memungkinkan suatu entitas untuk mengidentifikasi risiko operasional yang mungkin muncul dan mengambil tindakan yang tepat untuk mengelolanya.

III. Mengidentifikasi Risiko Keuangan

Identifikasi risiko keuangan adalah langkah awal dalam manajemen risiko.

Dalam tahap ini, suatu entitas perlu mengidentifikasi risiko yang mungkin terjadi dan memahami penyebab serta dampaknya.

Ada beberapa teknik identifikasi risiko yang dapat dilakukan, seperti analisis SWOT, penggunaan data historis, dan stress test.

A. Analisis SWOT

SWOT (Strengths, Weaknesses, Opportunities, Threats) adalah metode identifikasi risiko keuangan yang digunakan untuk menganalisis kekuatan, kelemahan, peluang, dan ancaman suatu entitas.

Dalam analisis SWOT, suatu entitas melakukan evaluasi internal dan eksternal untuk mengidentifikasi faktor-faktor yang mempengaruhi keberhasilan atau kegagalan suatu entitas.

Pada tahap identifikasi risiko , analisis SWOT dapat membantu suatu entitas untuk mengidentifikasi risiko dari sudut pandang internal dan eksternal.

Analisis SWOT juga dapat membantu suatu entitas untuk mengevaluasi kekuatan dan kelemahan internal serta peluang dan ancaman eksternal yang mungkin mempengaruhi suatu entitas.

BACA JUGA : METODE SWOT + Analisa Risiko = Manajemen Risiko Yang Efektif

B. Menggunakan Data Historis

Metode identifikasi risiko keuangan berikutnya adalah menggunakan data historis.

Suatu entitas dapat menggunakan data historis untuk mengidentifikasi risiko berdasarkan pengalaman masa lalu.

Dalam hal ini, suatu entitas dapat memeriksa data historis untuk mengidentifikasi tren dan pola yang berkaitan dengan risiko keuangan.

Dalam penggunaan data historis, suatu entitas perlu memperhatikan beberapa faktor, seperti kesesuaian data historis dengan kondisi pasar saat ini dan perubahan lingkungan bisnis.

Selain itu, suatu entitas juga perlu mempertimbangkan bahwa data historis tidak selalu dapat diandalkan untuk memprediksi risiko di masa depan.

C. Melakukan Stress Test

Metode identifikasi risiko keuangan terakhir adalah melakukan stress test.

Stress test adalah teknik yang digunakan untuk mengidentifikasi risiko dengan melakukan uji coba pada kondisi ekstrem yang mungkin terjadi.

Dalam hal ini, suatu entitas menguji kemampuan mereka untuk bertahan dalam kondisi yang sangat buruk.

Dalam melakukan stress test, suatu entitas perlu mempertimbangkan beberapa faktor, seperti berapa lama kondisi ekstrem akan berlangsung dan berapa besar kemungkinan terjadinya.

Selain itu, suatu entitas juga perlu mempertimbangkan berbagai skenario yang mungkin terjadi dan memeriksa kesiapan mereka dalam menghadapi kondisi yang buruk tersebut.

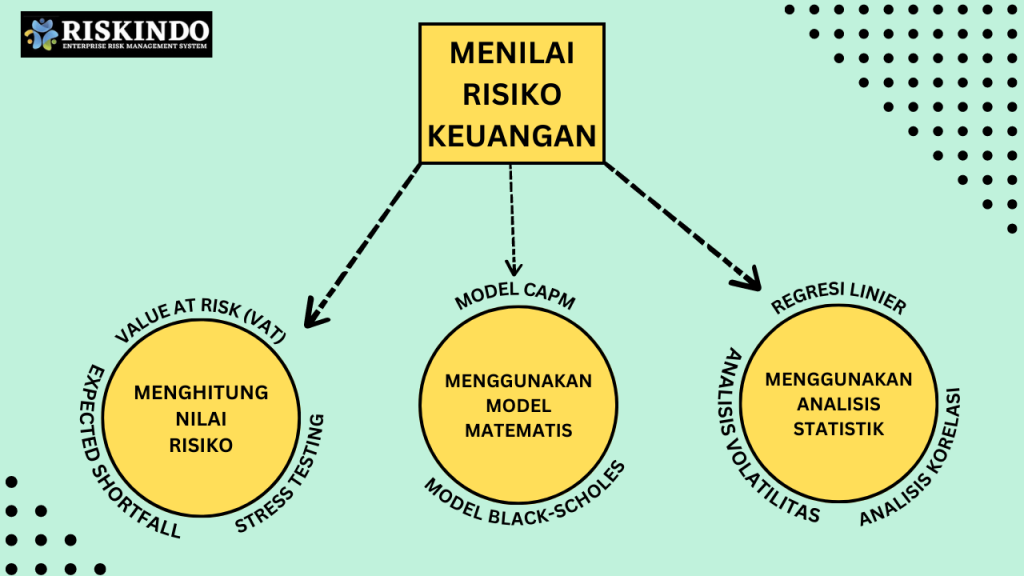

IV. Menilai Risiko Keuangan

Setelah mengidentifikasi risiko keuangan, langkah selanjutnya adalah menilai risiko tersebut.

Tujuannya adalah untuk menentukan seberapa besar dampak risiko tersebut terhadap finansial perusahaan dan mengevaluasi apakah risiko tersebut layak ditanggung atau harus dihindari.

Berikut adalah beberapa caranya.

1. Menghitung nilai risiko

Untuk menghitung nilai risiko keuangan, ada beberapa metode yang dapat digunakan, antara lain:

- Value at Risk (VaR): merupakan metode yang digunakan untuk mengukur besarnya kerugian maksimum yang mungkin terjadi pada suatu instrumen keuangan dalam periode tertentu pada tingkat keyakinan tertentu.

- Expected Shortfall (ES): adalah metode yang digunakan untuk mengukur kerugian yang mungkin terjadi pada suatu instrumen keuangan pada periode tertentu di luar nilai VaR.

- Stress testing: metode ini digunakan untuk mengukur risiko dengan menguji seberapa besar kerugian yang mungkin terjadi pada instrumen finansial jika terjadi peristiwa ekstrim yang tidak terduga.

2. Menggunakan model matematis

Model matematis dapat digunakan untuk membantu dalam menilai risiko finansial.

Contohnya, model CAPM (Capital Asset Pricing Model) yang digunakan untuk menentukan tingkat pengembalian yang diharapkan pada suatu investasi.

Model Black-Scholes juga dapat digunakan untuk menentukan harga opsi saham.

Namun, perlu diingat bahwa model matematis memiliki asumsi dan keterbatasan tertentu, sehingga hasilnya perlu dianalisis secara hati-hati.

3. Menggunakan analisis statistik

Analisis statistik dapat digunakan untuk mengukur risiko keuangan dengan mempelajari data historis.

Beberapa teknik analisis statistik yang dapat digunakan antara lain:

- Regresi linier: digunakan untuk mengukur hubungan antara dua variabel.

- Analisis korelasi: digunakan untuk menentukan seberapa kuat hubungan antara dua variabel.

- Analisis volatilitas: digunakan untuk mengukur fluktuasi harga instrumen keuangan.

Namun, seperti halnya model matematis, analisis statistik juga memiliki keterbatasan dan perlu dianalisis secara hati-hati.

Dalam menilai risiko, perlu diingat bahwa tidak ada metode yang dapat memberikan hasil yang sempurna dan pasti.

Oleh karena itu, perusahaan perlu mempertimbangkan beberapa faktor seperti asumsi yang digunakan, keterbatasan metode yang digunakan, serta perkembangan pasar keuangan yang dapat berubah sewaktu-waktu.

V. Mengurangi Risiko Keuangan

Setelah mengidentifikasi dan menilai risiko, langkah selanjutnya adalah mengurangi risiko tersebut.

Berikut adalah beberapa cara yang dapat dilakukan untuk menguranginya :

1. Diversifikasi portofolio

Diversifikasi portofolio adalah suatu cara untuk mengurangi risiko keuangan dengan mengalokasikan dana pada berbagai jenis aset investasi.

Dengan cara ini, jika terjadi kerugian pada satu jenis aset investasi, kerugian tersebut dapat diimbangi oleh keuntungan pada jenis aset investasi yang lain.

Dengan demikian, diversifikasi portofolio dapat mengurangi risiko investasi secara keseluruhan.

2. Hedging

Hedging adalah suatu cara untuk mengurangi risiko keuangan dengan melakukan transaksi keuangan yang bertujuan untuk melindungi nilai suatu aset atau kewajiban dari pergerakan harga yang merugikan.

Contohnya, jika Anda memiliki saham suatu perusahaan, Anda dapat melakukan hedging dengan membeli opsi jual atau futures contract.

Jika harga saham tersebut turun, kerugian pada saham dapat diimbangi oleh keuntungan dari opsi jual atau futures contract.

3. Asuransi

Asuransi adalah suatu cara untuk mengurangi risiko keuangan dengan membayar premi kepada perusahaan asuransi sebagai perlindungan atas kerugian yang mungkin terjadi di masa depan.

Misalnya, jika Anda memiliki rumah atau mobil, Anda dapat membeli asuransi rumah atau mobil untuk melindungi dari kerugian yang mungkin terjadi seperti kerusakan atau pencurian.

4. Menetapkan limit risiko

Menetapkan limit risiko adalah suatu cara untuk mengurangi risiko keuangan dengan menetapkan batas maksimum untuk kerugian yang dapat ditoleransi.

Dengan menetapkan limit risiko, Anda dapat mengendalikan risiko keuangan yang Anda hadapi dan menghindari kerugian yang terlalu besar.

Sebagai contoh, Anda dapat menetapkan limit risiko sebesar 5% dari nilai portofolio investasi Anda.

VI. Manajemen Risiko Keuangan

Manajemen risiko keuangan merupakan suatu proses yang terstruktur dan sistematis dalam mengidentifikasi, menilai, mengurangi, dan memantau risiko yang berkaitan dengan keuangan suatu organisasi.

Dalam menjalankan manajemen risiko keuangan, terdapat tiga hal yang perlu diperhatikan yaitu pembentukan tim manajemen risiko, implementasi prosedur manajemen risiko, dan pemantauan serta evaluasi risiko keuangan.

1. Pembentukan Tim Manajemen Risiko

Pertama-tama, adalah dengan membentuk tim manajemen risiko yang bertanggung jawab untuk mengelola risiko keuangan yang ada di dalam organisasi.

Tim ini perlu terdiri dari beberapa orang yang memiliki kemampuan dan keahlian dalam bidang manajemen risiko dan keuangan.

Tim ini juga perlu bekerja sama dengan departemen lain di dalam organisasi untuk memastikan bahwa risiko keuangan di semua area dapat terdeteksi dan diatasi dengan baik.

2. Implementasi Prosedur Manajemen Risiko

Setelah tim manajemen risiko terbentuk, langkah selanjutnya adalah dengan mengimplementasikan prosedur manajemen risiko.

Prosedur ini mencakup serangkaian kegiatan untuk mengidentifikasi dan menilai,mengurangi, dan memantau serta mengevaluasi risiko keuangan.

3. Pemantauan dan Evaluasi Risiko Keuangan

Langkah terakhir dalam manajemen risiko keuangan adalah dengan melakukan pemantauan dan evaluasi risiko keuangan secara berkala.

Pemantauan tersebut dilakukan untuk memastikan bahwa tindakan yang dilakukan untuk mengurangi risiko keuangan dapat berjalan dengan baik.

Evaluasi risiko keuangan dilakukan untuk mengevaluasi efektivitas dari prosedur manajemen risiko yang telah diimplementasikan dan memastikan bahwa risiko keuangan yang ada dapat teratasi dengan baik.

Dalam manajemen risiko keuangan, penting untuk mengikuti prosedur yang terstruktur dan sistematis untuk meminimalkan risiko yang ada.

Selain itu, tim manajemen risiko juga perlu mengikuti perkembangan pasar keuangan dan peraturan perundang-undangan terkait untuk memastikan bahwa prosedur manajemen risiko yang diimplementasikan dapat berjalan dengan baik.

VII. Kesimpulan

Sebagai kesimpulan , kita telah membahas secara rinci mengenai manajemen risiko keuangan, yang merupakan proses mengidentifikasi, menilai, dan mengurangi risiko yang terkait dengan keuangan suatu perusahaan.

Dalam artikel ini juga telah dibahas empat jenis risiko utama: risiko pasar, risiko kredit, risiko likuiditas, dan risiko operasional.

Selain itu, artikel ini juga membahas bagaimana mengidentifikasi , menilai risiko menggunakan model matematis dan analisis statistik, serta mengurangi risiko keuangan melalui diversifikasi portofolio, hedging, asuransi, dan menetapkan limit risiko.

Artikel ini juga mencakup bagaimana mengimplementasikan manajemen risiko keuangan di perusahaan.

Pentingnya Manajemen Risiko untuk Meminimalkan Kerugian

Manajemen risiko keuangan sangat penting bagi perusahaan untuk meminimalkan kerugian.

Dengan mengidentifikasi dan menilai risiko keuangan, perusahaan dapat mengambil tindakan yang tepat untuk mengurangi risiko dan meminimalkan kerugian jika risiko tersebut terwujud.

Dalam lingkungan bisnis yang kompleks dan berubah-ubah, manajemen risiko keuangan dapat membantu perusahaan merencanakan masa depannya dengan lebih baik.

Saran untuk Pembaca

Untuk membantu perusahaan mengelola risiko keuangan dengan lebih baik, beberapa saran dapat dilakukan :

- Membentuk tim manajemen risiko yang kompeten dan terlatih.

- Mengimplementasikan prosedur manajemen risiko yang jelas dan transparan.

- Melakukan pemantauan dan evaluasi risiko secara teratur untuk memastikan bahwa tindakan yang diambil efektif.

Dengan mengikuti saran ini, diharapkan perusahaan dapat meminimalkan risiko dan memaksimalkan keuntungan di masa depan.

Referensi :

- Wikipedia contributors. (2023, February 24). Risiko keuangan. In Wikipedia. Retrieved April 6, 2023, from https://id.wikipedia.org/wiki/Risiko_keuangan